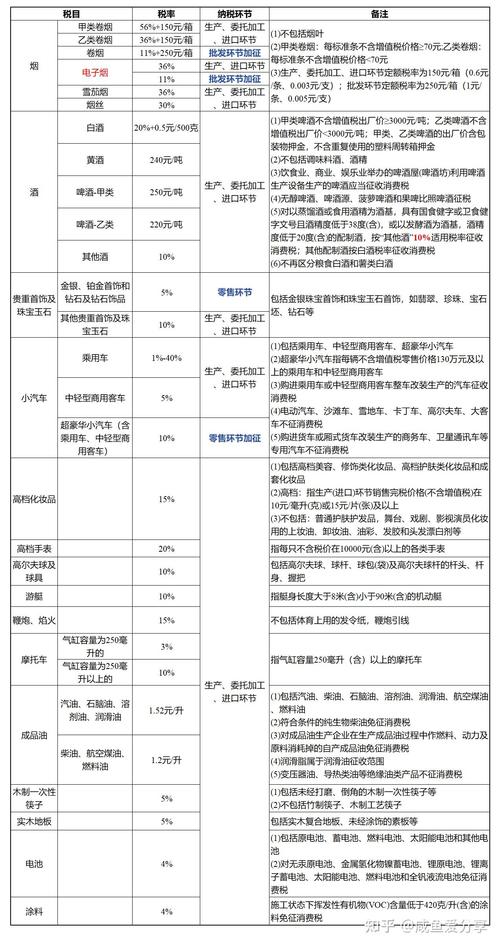

消费税范围概要

<股票开户>消费税范围概要

消费税征税范围总结

一、生产应税消费品

生产应税消费品除了直接对外销售应征收消费税外,纳税人将生产的应税消费品换取生产资料、消费资料、投资入股、偿还债务,以及用于继续生产应税消费品以外的其他方面都应缴纳消费税。

二、委托加工应税消费品

由委托方提供原材料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品,属于委托加工应税消费品。由受托方提供原材料或其他情形的按照自制产品征税。委托加工的应税消费品收回后,再继续用于生产应税消费品销售的,其加工环节缴纳的消费税款可以扣除。

三、进口应税消费品

单位和个人进口货物属于消费税征税范围的,在进口环节也要缴纳消费税。

四、零售应税消费品

(一)范围:

1、仅限于金基、银基合金首饰以及金、银和金基、银基合金的镶嵌首饰。

2、对既销售金银首饰,又销售非金银首饰的生产、经营单位,应将两类商品划分清楚,分别核算销售。凡划分不清楚或不能分别核算的,在生产环节销售的,一律从高适用税率征收消费税;在零售环节销售的,一律按金银首饰征收消费税。

3、金银首饰与其他金银首饰组成成套消费品销售的,应按销售额全额征收消费税。

(二)计税依据

1、纳税人销售金银首饰,其计税依据为不含增值税的销售额。

2、金银首饰连同包装物销售的,无论包装物是否单独计价,也无论会计上

如何核算,均应并入金银首饰的销售额,计征消费税。

3、带料加工的金银首饰,应按受托方销售同类金银首饰的销售价格确定计税依据征收消费税。没有同类金银首饰销售价格,按照组成计税价格计算纳税。组成计税价格的计算公式为:

组成计税价格=(材料成本+加工费)÷(1-金银首饰消费税税率)

4、纳税人采用以旧换新(含翻新改制)方式销售的金银首饰,应按实际收取的不含增值税的全部价款确定计税依据征收消费税。

5、金银首饰消费税改变纳税环节后,用已税珠宝玉石生产的镶嵌首饰,在计税时一律不得扣除已纳的消费税税款。

五、在卷烟批发环节加征一道从价税消费税计税依据含不含增值税,在中华人民共和国境内从事卷烟批发业务的单位和个人,批发销售的所有牌号规格的卷烟,按其销售额(不含增值税)征收5%的消费税。

易错点

1、卷烟、白酒和小汽车的计税价格由国家税务总局核定,进口卷烟的计税价格由海关核定。

2、残次品卷烟按照同牌号规格正品卷烟确定税率,手工卷烟不分类别,一律按56%税率计征。

3、20xx年x月x日——20xx年x月x日:

A、对国产用作乙烯、芳烃类产品原料的石脑油免征消费税。

B、生产企业对外销售不用作乙烯、芳烃类产品原料的石脑油征收消费税。

C、对进口的用作乙烯、芳烃类产品原料的石脑油已缴纳的消费予以退还。 4、20xx年x月x日:

A、对生产石脑油、燃料油的企业对外销售的用于生产乙烯、芳烃类化工产品的石脑油、燃料油,恢复征收消费税

B、生产企业自产石脑油、燃料油用于生产乙烯、芳烃类化工产品的消费税计税依据含不含增值税,按实际耗用数量暂免征消费税

C、对使用石脑油、燃料油生产乙烯、芳烃的企业购进并用于生产乙烯、芳烃类化工产品的石脑油、燃料油,按实际耗用数量退还所含消费税

5、境内从事葡萄酒生产的单位和个人之间销售葡萄酒,实行“证明单”管理。销售给生产企业以外的单位和个人不实行“证明单”管理,按规定纳税。

6、生产企业外购应税消费品,大包装加工小包装或者不经加工只贴商标对外销售的消费税范围概要,正常征收消费税。

7、修理首饰不征收消费税。

二、消费税的计算

复合计税计算纳税的组成计税价格计算公式:

组成计税价格=(成本+利润+自产自用数量×定额税率)÷(1-比例税率) =

成本×(1+成本利润率)+自产自用数量×定额税率

÷(1-比例税率)

某酒厂将自产薯类白酒1吨(20xx斤)发放给职工作福利,其成本4000元/吨,成本利润率5%,此笔业务当月应纳的消费税和增值税销项税为( ): 消费税从量税=20xx×0.5=1000(元)

从价税组成计税价格=

4000×(1+5%)+1000

÷(1-20%)=6500(元) 应纳消费税=1000+6500×20%=2300(元) 增值税销项税额=6500×17%=1105(元) 或增值税销项税额=

4000×(1+5%)+2300

×17%=6500×17%=1105(元)

第二篇:消费税总结

消费税总结:

1.消费税的税目(具体征税范围)

2.计税依据的特殊规定

3.自产自用、委托加工、进口环节消费税的计算,尤其是组价公式

4.消费税扣税的计算

5.生产企业生产的卷烟

应纳税额=卷烟销售额(组价)×税率+销售数量×单位税额-烟丝已纳的消费税

特别注意点:

(1) 消费税的税率:根据每标准条的调拨价(核定计税价

格,不含VAT)确定,

不是标准条的要换算成标准条。标准条=200支,1标准箱=50000支=250条

实际售价低于计税价格的消费税范围概要,要按计税价格确定适用税率

(2)增值税和消费税计税依据

增值税均按实际售价征收

消费税:实际售价>计税价格,按实际售价征税

实际售价<计税价格(核定价格),按计税价格

(核定价)征税

(3)从联营企业购进与自产卷烟同牌号规格的卷烟直接销售

符合条件的——不再征消费税

不符合条件的——要征消费税

不管如何,均要征收增值税

(4)生产卷烟企业出口卷烟:

①出口计划内卷烟:增值税和消费税均实行免税不退税政策:增值税:出口卷烟耗用的原材料等支付的进项税额不能从内销销项中抵扣,计入出口产品成本。不准抵扣的进项的确定,可用出口销售额占比来确定。

【 出口卷烟含消费税金额=出口销售数量×销售价格��

当生产企业销售的出口卷烟在国内没有同类产品销售价格时:出口卷烟含税金额=(出口销售额+出口销售数量×消费税定额税率)÷(1-消费税比例税率)】

消费税:出口卷烟耗用的烟丝已纳的消费税不能在内销应纳消费税中抵扣

②出口计划外的卷烟(经主管税务机关审核不予免税核销的出口卷烟):照章征收增值税和消费税,出口一律不退税。(与内销一样处理)

(5)进口卷烟海关代征增值税和消费税:

代征消费税;先计算出进口每条的组价,以确定适用税率其次计算税额=从价的+从量的

注意:组价中分子上要加入从量消费税,每

条卷烟的从量消费税为0.6元

代征增值税:按与消费税一样的组价计税

(6)收购烟叶进项税额的确定

6.生产企业生产的酒及酒精:

(1) 消费税的计算,一律不得采用扣税计算方法,不能扣

除外购或委托加工收回已税酒及酒精的消费税。(但进口葡萄酒为原料生产葡萄酒的,可以扣税)

(2) 消费税税率的确定

(3) 包装物押金,除了啤酒、黄酒,收取时就要征增值税

和消费税,没收时就不要征了

(4) 白酒生产企业向商业销售单位收取的“品牌使用费”,

要并入销售额征两税

(5) 进口白酒海关代征:

消费税:组价×税率+进口征税数量×单位税额(组价公式中不包括从量消费税)

增值税:按与消费税一样的组价计税

(6)进项税额的确定:

农产品——一律按“实耗扣税法”核定

其他货物及劳务——按扣税凭证的购进扣税法

本文 股票开户 原创,转载保留链接!网址:http://bjbwd.com/a/1584.html

本文章为原创作品,股票开户版权归原作者所有,未经许可不得转载、摘编或用于其他商业用途,违者将依法追究法律责任。